Sección País

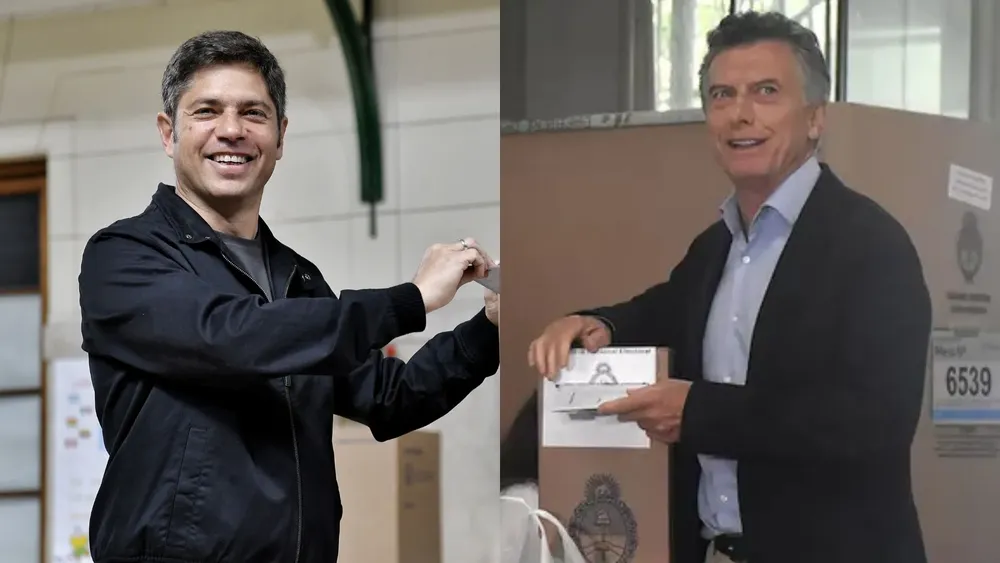

Política26 de octubre de 2025En una postal insólita, el fundador del PRO y el gobernador bonaerense coincidieron en TV mientras votaban y dejaron el mismo recado: piden diálogo y ofrecen disponibilidad. Macri habló de “gobernabilidad” y “reforzar el equipo”; Kicillof reclamó que la Casa Rosada “use” su número.

Sección País

Política26 de octubre de 2025El ministro fue increpado mientras daba una entrevista en una escuela de Barracas. “¡Ladrón, tres veces fracasaste!”, le gritaron. Pidió que le repitieran preguntas, llamó a los jóvenes a votar y luego minimizó el episodio. No es la primera vez que sufre hostilidad en público.

Sección País

Política27 de octubre de 2025En CABA, obtuvo poco más de 65 mil votos (4%) para diputados y quedó quinta; para senadores apenas superó el 1%. En la provincia de Buenos Aires, la alianza de corte republicano terminó décima.

Sección País

Política27 de octubre de 2025La ola violeta dejó una larga lista de postulantes con alto reconocimiento —político, mediático o deportivo— que no lograron traducir su visibilidad en bancas. Quiénes son, distrito por distrito.

Sección País

Política28 de octubre de 2025El Presidente lo llamó el sábado, en la previa de las legislativas, y le pidió que no se fuera. Según fuentes oficiales, el ministro seguirá al menos hasta febrero.